Взлетит ли крипторубль?

Анонсированный Сергеем Менделеевым «крипторубль», по его заявлению, будет являться токеном ERC-20 на блокчейне Ethereum. На данный момент о проекте известно не так много, лишь основные детали. Сразу же необходимо сказать, что представленный крипторубль, естественно, никаким образом не связан с проектом цифрового рубля Банка России, который является российской цифровой валютой центрального банка (CBDC).

Проект по-своему уникальный, так как это первая попытка создать стейблкоин, курс которого привязан к российскому рублю и ориентированного на российских пользователей.

Время анонса также выбрано удачно - в условиях наложенных на Россию санкций, очевидно, имеется запрос на децентрализованные платежные решения, которые в большей степени устойчивы к ограничениям со стороны финансовых регуляторов.

Эмиссия крипторубля предполагается через децентрализованный смарт-контракт с избыточным обеспечением по модели стейблкоина DAI и с поддержкой курса токена, максимально приближенного к 1 рублю.

Стейблкоин DAI, стоимость которого привязана к 1 Доллару США, также является токеном ERC-20 на блокчейне Ethereum, генерация и сжигание которого осуществляется посредством смарт-контрактов под управлением децентрализованного протокола Maker, управляемого децентрализованной автономной организацией MakerDAO.

У MakerDAO также есть управляющий токен (governance token) MKR, позволяющий пользователям голосовать по таким вопросам как принятие новых токенов в качестве залога, ставки процента по займам (Stability fee) и прочим вопросам управления. Держатели MKR также гарантируют стабильность DAI, и в исключительных случаях MKR может рекапитализировать протокол.

Таким образом, стейблкоин DAI выгодно отличается от централизованных аналогов, таких как Tether (USDT), не только самим фактом децентрализации, но и большей надежностью за счет избыточного залога, которым обеспечена эмиссия новых DAI. Так, для выпуска (по факту займа у смарт-контракта) $100 в DAI необходимо заложить обеспечения на $150 и более, а в случае падения цены обеспечения ниже уровня 150%, происходит принудительная ликвидация залога, как в случае, если произошел «маржин-кол» при торговле на бирже с кредитным плечом. За счет подобного механизма всегда поддерживается избыточное обеспечение стоимости токена и вера в него со стороны сообщества.

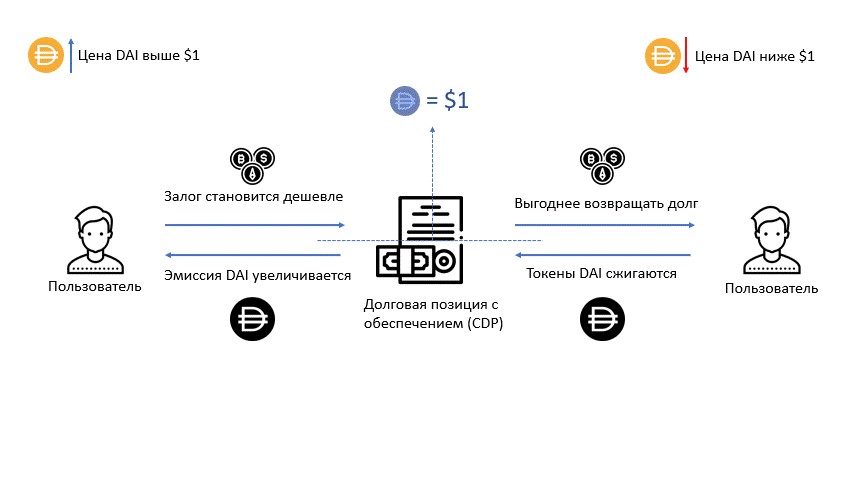

Упрощенно, механизм поддержания стабильной цены строится за счет баланса спроса и предложения. Если цена DAI становится ниже номинала в $1, то это стимулирует пользователей гасить свой долг, покупая токены по цене ниже $1, а формируемый спрос начнет толкать цену вверх, снова приближая ее к номиналу.

В случае если цена превышает номинал – происходит обратная ситуация и пользователям становится выгодно создавать DAI, что в итоге снижает цену обратно к паритету с долларом.

Функционирование системы также зависит и от волатильности активов, которые можно использовать в качестве залога, так как если цена залоговых активов резко изменяется, также возможна временная «отвязка» токена от номинала.

Какие активы принимаются в качестве залога - решает сообщество путем голосования. Изначально протокол Maker принимал в залог только ETH, в дальнейшем появилась возможность использовать и другие токены.

Для крипторубля, стабильный курс которого будут поддерживать схожие с протоколом Maker механизмы, вопросы волатильности залоговых активов и их безопасности также являются очень актуальными.

Какие активы могут приниматься в залог для получения крипторубля?

Вероятно, в первую очередь, наиболее популярные токены на блокчейне Ethereum, на котором будет выпущен и сам крипторубль. В случае если проект будет успешен, были озвучены планы дальнейшего расширения на блокчейны Solana и Binance Smart Chain. Таким образом вероятна поддержка ETH, WBTC, а также (с учетом того, что крипторубль – стейблкоин, привязанный к российскому рублю) стейблкоинов с долларовой привязкой, таких как USDT, USDC, DAI, в дальнейшем BNB и т.д.

При этом большой объем ликвидности в децентрализованных протоколах, связан именно с централизованными стейблкоинами, такими как Tether (USDT) и Circle (USDC), и именно их использование может показаться наиболее простым шагом для получения ликвидности на старте проекта.

Тем не менее, в случае с принятием централизованных стейблкоинов, видятся определённые риски. В обоих случаях в резервах компаний значительную долю составляют фиатный доллар и облигации Казначейства США, а сами компании стараются соблюдать требования американских регуляторов. Так, Circle заблокировал 40 адресов, связанных с крипто-миксером Tornado Cash после того, как он попал под санкции OFAC.

Tether Inc., в свою очередь, хоть и зарегистрирована в оффшорной юрисдикции (BVI), но все же проявляет лояльность финансовым регуляторам, особенно американским. В настоящий момент, как по требованию госорганов, так и в связи с подозрениями самой Tether Inc., под блокировкой находятся около 800 адресов на сумму более $450 млн.

Таким образом, в свете активных обсуждений в России перспектив обхода западных санкций с помощью криптовалют, даже несмотря на то, что крипторубль является независимым децентрализованным проектом, риски блокировки ликвидности в централизованных стейблкоинах, эмитированных подконтрольными властям США компаниями, видятся весьма реальными. Особенно, в случае если проект будет успешным и приобретет популярность среди частных и институциональных инвесторов за пределами России.

Наличие достаточной ликвидности необходимо и для поддержания прочной «привязки» токена к рублю. Очевидно, что чем больше пользователей смарт-контракта, чем больше ликвидности, тем лучше будет работать механизм поддержания стабильности. Так, на графике цены DAI четко видно, что чем больше рыночная капитализация и объемы, тем более стабилен сам токен.

Для целей привлечения ликвидности на начальном этапе, вероятно, будут начисляться повышенные премии в виде governance tokens для тех, кто готов вкладывать значительные суммы в эмиссию крипторубля. В связи с этим, также наиболее вероятно, что крипторубль будет поддерживать для залога различные токены, а не только ETH. В интересах сохранения децентрализации в управлении и снижении рисков монополизации принятия решений, хотелось бы, чтобы порог входа не был установлен в виде крупной суммы, а оставался на относительно доступном уровне, например – не более $10000.

Переход на другие блокчейны также позволит расширить аудиторию и привлечь дополнительную ликвидность в проект. Были заявлены планы расширения на BSC и Solana, но также кажется логичной поддержка и Tron, где значительно ниже комиссии или же совсем новый блокчейн Aptos, предлагающий высокую скорость обработки транзакций.

В дополнение к уже обозначенному вопросу санкций хочется добавить, что поддержка нескольких блокчейнов также влияет и на санкционную устойчивость токена. В настоящий момент, это актуальный вопрос для любого решения, в том числе DeFi, которое родом из России. Так, по данным сервиса MEV Watch после перехода Ethereum на PoS более половины валидаторов сети подчиняются требования OFAC и более 53% блоков соответствуют этим требованиям. Таким образом, сеть Ethereum становится все более уязвима для цензуры.

По заявлениям С.Менделеева крипторубль – проект некоммерческий и направленный исключительно на повышение удобства пользователей, которые бы хотели покупать критповалюту за рубли. Проект позволит с большим удобством и выгодой совершать арбитражные сделки между различными биржами и далек от каких-либо политических целей. Тем не менее, вопросы санкционной уязвимости токена должны быть проработаны, так как их актуальность в современных условиях остается крайне высокой.

В России активно готовится регулирование оборота криптовалют и майнинга. Поручение в адрес профильных ведомств и Банка России проработать нормативно-правовую базу до конца текущего года дано Премьер-министром М. Мишустиным. При этом, особое внимание законодатели обращают на то, что криптовалюту можно (и нужно) будет использовать для совершения трансграничных операций, а ее использование внутри страны так и останется запрещенным.

В настоящий момент не имеется информации, свидетельствующей о том, будут ли в готовящемся законодательстве разделены понятия цифровой валюты и, например, стейблкоинов или иных токенов. В США как и во многих других юрисдикциях, законодательство, регулирующее оборот стейблкоинов, все еще находится на стадии разработки, хотя сами стабильные монеты активно используются как частными, так и корпоративными пользователями.

В любом случае, фокус на использование криптовалют для трансграничных расчетов может повлиять и на оценку крипторубля как инструмента, созданного для целей обхода санкций. В связи с этим возникает очередной вопрос о рисках запуска инструмента в условиях, когда крупнейшие биржи, поддерживая 8-й пакет антироссийских санкций отказываются от обслуживания россиян. Токен, привязанный к российскому рублю и ориентированный на российского пользователя, может быть токсичным для листинга на биржах, которые вынуждены соответствовать требованиям западных регуляторов.

С другой стороны, появление российских бирж и переход российских пользователей на иностранные площадки, зарегистрированные в независимых от Запада юрисдикциях, должно решить данную проблему.

Вероятно, среди криптобирж, которые первыми поддержат крипторубль, будут традиционно ориентированные на российский рынок, например, Garantex, Matbea, MEXC, OKX, Pexpay и другие, зарегистрированные в дружественных юрисдикциях или офшорах.

Наличие легальных российских бирж и обменников также важно для роста популярности крипторубля и привлечения ликвидности в систему. Если в случае с физическими лицами проблема доступности крипторубля не стоит, так как его всегда можно будет обменять на криптобиржах и обменниках (которые не присоединятся к санкциям), для юридических лиц все не так однозначно. По крайней мере, до тех пор, пока нет законодательства, регулирующего оборот цифровой валюты в России.

В Законе №259-ФЗ «О цифровых финансовых активах, цифровой валюте» установлен запрет на предоставление услуг или продажу товаров юридическими лицами с оплатой в криптовалюте. Прямых ограничений на приобретение или продажу криптовалюты юридическими лицами российское законодательство не содержит, даже имеются разъяснения Министерства Финансов от 2018 года о налогообложении таких операций. Однако отсутствие в информационном поле организаций, которые могут легально оформить подобную сделку, а также неясность многих вопросов учета и налогообложения подобных активов, будет являться сдерживающим фактором для широкого участия корпоративного капитала в эмиссии крипторубля.

Можно допустить, что в случае появления регулирования криптовалют в России в конце текущего года, юридические лица смогут их приобретать не только для целей дальнейшего использования в КриптоВЭД-расчетах, но и для, например, инвестиционных целей. В таком случае, теоретически возможно будет использовать в качестве обеспечения крипторубля и других активов, например, ЦФА, выпуск которых начался в текущем году.

Возможность учета криптовалют и токенов в резервах кредитных организаций также даст толчок использования крипторубля в России. Хотя этот вопрос остается неурегулированным в большинстве юрисдикций, более того, МВФ и Совет по финансовой стабильности G20 предупреждают о высоких рисках таких решений для банков.

Продолжая тему правового регулирования криптовалютной индустрии в России также важно отметить отсутствие правового статуса непосредственно у DAO. К слову, данный вопрос также не урегулирован и за пределами России и остается отрытым, как в США, так и в ЕС. Тем не менее, нюансы «приземления» DAO в российской юрисдикции будут приобретать все большую актуальность с ростом принятия крипторубля как популярной криптовалюты даже при наличии запрета на хождение криптовалют как средства платежа на территории страны. Это важно также и для легализации статуса самого сообщества, определения судебной юрисдикции, и опять же, вопросов участия в нем юридических лиц. MakerDAO, например, создана некоммерческая организация Dai Foundation (Швейцария), а в США работала другая компания – Maker Ecosystem Growth Holdings, Inc. – которая в том числе представляла интересы MakerDAO в судебных инстанциях.

Для России реализацию связи DAO с юрисдикцией также целесообразно осуществить именно через некоммерческую структуру, например, общественное объединение, фонд или некоммерческое партнерство. Также, к сожалению, видится риск, связанный с самим названием токена, так как вот-вот будет запущен цифровой рубль Банка России, и с точки зрения регулятора, в голове потребителя эти два принципиально разных продукта могут смешаться. Однако, чтобы узнать это наверняка, необходимо дождаться окончания работ над продуктом и его запуска на рынок.

В заключение необходимо сказать, что код смарт-контракта должен быть открыт и опубликован для того, чтобы он мог пройти проверку сообществом на предмет наличия уязвимостей. Также до выпуска продукта необходимо разработать программу Bug Bounty для исключения появления уязвимостей в будущем.

Будем следить за развитием ситуации и ожидать новой информации от разработчиков. После официального релиза токена, оперативно добавим его поддержку нашей аналитической платформой оценки рисков наравне с DAI и другими уже поддерживаемыми токенами.